Jak známo, tato kalifornská banka zkrachovala během 9. a 10. března poté, co vyšlo najevo, že velká část jejího portfolia „bezpečných“ dluhopisů zaznamenala těžké ztráty. Ty způsobily zvyšování úrokových sazeb, což podle neoblomných zákonů finanční matematiky vede k poklesu ceny dluhopisů. I těch nejbezpečnějších.

ChatGPT není napojen na internet, a proto o krachu SVB nevěděl. Eskridge navíc použil údaje z finančních výkazů za rok 2021, takže podobné rizikové hodnocení mohlo být k dispozici včas: řadu měsíců, možná dokonce rok před kolapsem banky. Umělá inteligence navíc správně navrhla postup, jímž by bylo bývalo možné bankrotu předejít.

Ilustrace: Vojtěch Velický

Uvedenou zprávu můžeme považovat za další doklad schopností „myslících strojů“; ve skutečnosti ale spíše jde o důkaz selhání lidského faktoru. Vytvořit rizikový odhad podobného typu totiž není žádná velká věda. Stačí elementární znalost účetnictví a finanční matematiky plus trochu zdravého rozumu. Žádných čar a kouzel s neuronovými sítěmi není zapotřebí. Pak je ovšem nutné se zjištěnými závěry řídit. A jak po 10. březnu víme, u SVB něco z toho chybělo.

Mnohem větší selhání lidského faktoru však nastalo při rozhodování o měnové politice na úrovni americké centrální banky Fed, přičemž uplynulých pět let evokuje název Shakespearovy hry Komedie plná omylů. V roce 2018 začal Fed šlapat na brzdu. Vyděšen účinky svých rozhodnutí provedl změnu a dupl pro změnu na plyn. Přišel covid a Fed rozehrál největší měnovou expanzi ve své poválečné historii, když během krátké doby zvýšil objem peněz v ekonomice o třetinu. O rok později, 2021, začal s překvapením zjišťovat, že peněžní inflace má s jistým zpožděním za následek také inflaci cenovou. Kdo by to jen mohl tušit, že?

Komedie však ještě nekončí. V průběhu roku 2022 Fed opět dupl na brzdu, tentokrát mimořádně silně. Výsledkem je peněžní deflace, pokles peněžního agregátu M2 o 3,1 procenta meziročně. Z pohledu laika to není dramatické číslo, ale jde o propad z nedávného téměř 30procentního růstu a navíc o nejvyšší měnovou deflaci od padesátých let 20. století. Výsledkem je masivní zpřísňování úvěrových politik komerčních bank, zdražení kapitálu obecně a pokles cen nemovitostí a dluhopisů. Nelze ani opominout drastický propad cen akcií v roce 2022. A také kolaps SVB a nervozitu v celém bankovním odvětví.

Cílem super přísné měnové politiky je však návrat cenové inflace k hladině dvou procent meziročně, který je ale ještě nejméně několik měsíců vzdálený, protože dopady změn měnové politiky mívají na spotřebitelské ceny účinek se zpožděním, typicky jeden až dva roky. Dezinflační trendy nicméně probíhaly již ve druhém pololetí 2022 a probíhají stále. Navzdory tomu Fed neustále maniakálně trvá na dalším zvyšování sazeb.

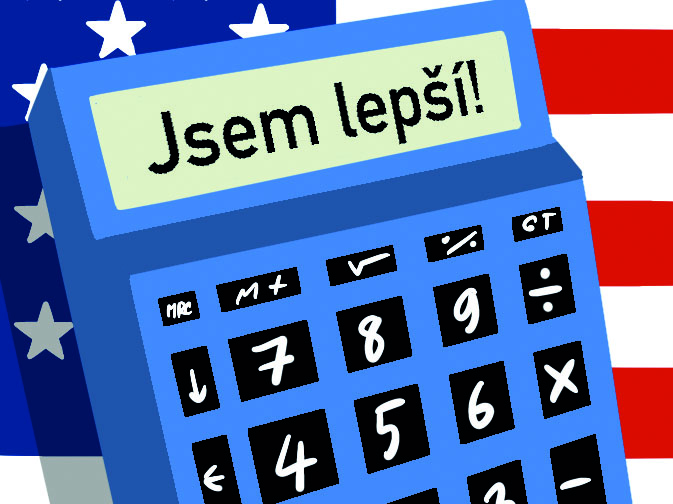

Položme si otázku, co bylo příčinou šílené měnové politiky ve stylu „ode zdi ke zdi“, a to počínaje rokem 2018. Covid nedává celou odpověď. Ostatní centrální banky reagovaly mnohem méně hystericky než americký Fed, aniž by to jejich ekonomiky poškodilo. Odpověď zní: masivní selhání lidského faktoru. Fed pod vedením Jeroma Powella, jehož jméno vstoupí do historie financí nepříliš pěkným způsobem, názorně ukázal, jak se nemá dělat měnová politika. Skutečnost, že tato instituce zaměstnává zhruba 450 ekonomů s titulem Ph.D., tento závěr podtrhuje. Možná by dávalo smysl nahradit mnohé z nich umělou inteligencí, Powella by stačilo kapesní kalkulačkou.

Pavel Kohout, Algorithmic SICAV

•